Le marché de l’immobilier s’est extrêmement bien porté post-covid, mais ralentit depuis juin 2022. Pour récapituler, l’année 2021 a battu tous les records, même si la fin de l’euphorie a été en réalité actée durant l’été 2021. Concernant 2022, le premier trimestre a démarré sur les chapeaux de roues, malheureusement la tendance n’a pas duré. En cause ? La remontée des taux évidemment ! Depuis le mois de mars la demande en crédit immobilier baisse, même si elle se maintient tout de même à un niveau élevé. En effet le problème est ailleurs : la hausse des taux d’intérêt et le taux d’usure qui bloque !

Meilleurtaux dresse dans son 35ème Observatoire du crédit immobilier, un bilan de l’année 2022, ainsi que les perspectives sur 2023.

Quelques enseignements clés :

2021

– Une année coupée en deux : un S1 dynamique et un S2 en baisse

-La fin de l’euphorie actée depuis l’été 2021

2022

– La demande en crédit immobilier baisse mais se maintient à un niveau élevé

– Ralentissement beaucoup plus marqué depuis juin 2022

Taux de crédit

– Une remontée très rapide et un retour aux niveaux de 2015

– Hausse de la mensualité de 100€ en moins d’un an pour un prêt moyen (200K sur 20 ans) !

Octobre

100% des barèmes égaux ou au-dessus de 1,90%

OAT

– Augmentation ultra rapide des OAT associée à une très forte volatilité depuis le mois d’avril

-Souvent plus hautes que les taux des crédits aux particuliers

Taux d’endettement des ménages sur dossiers reçus Meilleurtaux

– Aujourd’hui « seulement » 58% des dossiers répondent à l’exigence des 35% maximum

– Plus de 30% des dossiers totalement infinançables pour 21% en janvier 2021

2021 : une année divisée

En 2021, le nombre de dossiers déposés en CI chez Meilleurtaux étaient de 691 000, soit une augmentation de 1,1% versus 2020.

« Les dossiers « lambdas » pouvaient également avoir accès au crédit immobilier. De nombreuses demandes de dossiers ont été déposées à cette époque boostées par le caractère exceptionnel de cette situation de taux. » explique Maël Bernier de Meilleurtaux.

Mais 2021 a été coupée en deux avec un retour à une situation plus « normale » dès le début de l’été 2021.

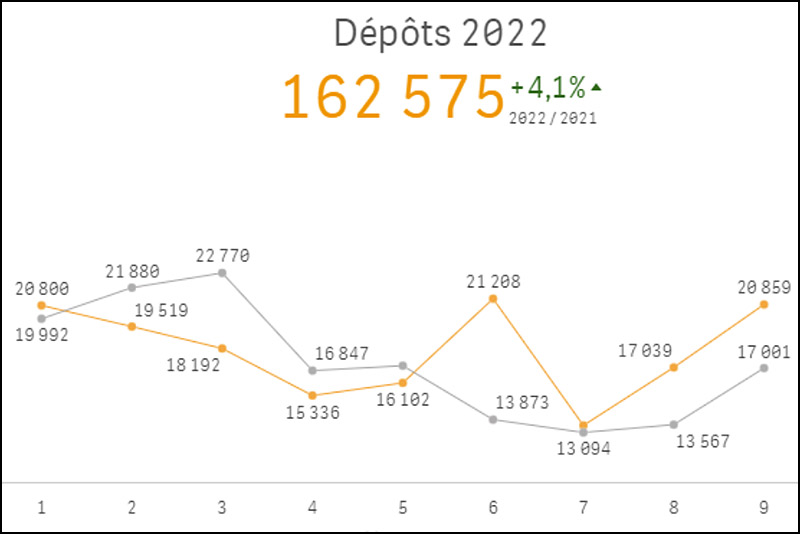

2022 : une demande de crédit à un niveau élevé

mais un ralentissement depuis juin

Le début de l’année 2022 s’est avéré très dynamique et même plus que le dernier semestre de 2021. Malgré les incertitudes qui planent (en lien avec le contexte géopolitique actuel), la volonté d’acheter est restée quasi inchangée et très proche des records.

Mais en cette fin d’année, le nombre de dossiers déposés chute. Le nombre total de dossiers (à fin octobre) avoisine les 557 000. Il est en recul de 7,8% par rapport à la même période de référence 2021.

Rétrospective des taux entre octobre 2021

et octobre 2022 : une augmentation en 4 paliers

En un an, les taux ont pris plus de 100 points de base passant d’une moyenne comprise entre 0,90% et 1,10% à 2,30% aujourd’hui. La bascule s’est faite en mars 2022. Explications (sur des prêts à 20 ans) :

– En octobre 2021, 30% des offres affichées par les banques se situaient à un taux de 0,90%, 44% à 1,10%, et 19% à 1,30%. Jusqu’en février, ce qui correspond au début du conflit en Ukraine, la hausse était modérée avec des taux majoritairement inférieurs à 1,50%.

– En mars 2022, 30% des offres se portaient à 1,30%, 32% à 1,50% et 14% à 1,70%.

A cette période et jusqu’en juin 2022, les taux restent majoritairement sous la barre de 1,90%, soit une hausse de 40 points de base.

– En juillet 2022, les offres se répartissaient comme suit : 36% à 1,70%, 27% à 1,90%

et 18% à 2,10%. Jusqu’en septembre des taux compris entre 1,90% et 2,30% et une majorité au-delà de 2,10%, soit une hausse de 20 points de base en moyenne.

– Enfin depuis début octobre 2022, les barèmes affichés des banques se situent pour 40% à 2,30%, 20% à 2,50% et 12% à 2,70%. Plus de 7 barèmes sur 10 sont donc affichés entre 2,30% et 2,90%, soit une hausse de 30 points de base en moyenne. Ce palier est l’accélération la plus brutale de ces derniers mois. Actuellement, il n’existe plus aucune offre bancaire avec un taux d’emprunt en dessous de la barre des 1,90%.

Nous nous retrouvons aujourd’hui dans une situation de taux identique à celle de 2015

« Nous avons été habitués pendant plus de deux ans à des taux qui tournaient autour des 1%, et même en dessous. Il est vrai que la remontée des taux en quelques mois qui dépasse les 2% aujourd’hui, bouscule quelque peu les emprunteurs. Mais il faut tout de même avoir en tête que des taux de ce niveau au regard d’une inflation à 6,2% en octobre 2022 (versus octobre 2021) reste une situation toujours très favorable aux emprunteurs. » souligne Maël Bernier, directrice de la communication et porte-parole de Meilleurtaux.

Le point sur les taux

Depuis mars, les taux n’ont cessé de grimper. Actuellement en novembre 2022,

le taux moyen pour un emprunt de 200 000€ sur 20 ans est de 2,30%,

pour des mensualités de 1 040€ et un coût total du crédit de 49 703€.

Du côté des OAT, l’augmentation ultra rapide est associée à une très forte volatilité depuis le mois d’avril. Les OAT sont souvent plus hautes que les taux des crédits aux particuliers. C’est une situation intenable à long terme pour les prêteurs. « Cette jolie histoire ne pouvait pas durer et a pris fin en mars. Les banques qui se financent pour la grosse majorité de leur production sur les marchés financiers doivent elles-mêmes faire face à une augmentation très rapide et très forte des taux auxquels elles empruntent. La situation ne pouvait pas durer éternellement. » analyse Maël Bernier.

Taux d’endettement : l’impact de la hausse des taux

En octobre 2022 la hausse des taux entraîne une baisse des finançables de plus de 10% en 1 an (-13% depuis janvier 2021).

Aujourd’hui « seulement » 58% des dossiers répondent à l’exigence des 35% maximum,

ils étaient près de 69% il y a un an (octobre 2021) et 72% en janvier 2021 !

Concernant les dossiers totalement infinançables, ils représentent près de 30%

des dossiers, pour 22% en octobre 2021 et 21% en janvier 2021.

Exemple :

Un couple gagnant 4000€ nets mensuel avec une assurance à 0,34% à 50% sur chaque tête.

Leur mensualité maximum s’élève à 35% d’endettement, comme le dit la loi. Ici ce couple peut rembourser chaque mois jusqu’à : 1 400€. En janvier 2022, avec un taux à 1,10%, le couple pouvait emprunter jusqu’à 285 000€.

Prenons ce même exemple, mais ici avec une augmentation des taux : 2,30% au mois d’octobre 2022. Pour un même emprunt de 285 000€, les mensualités de ce couple s’élèvent alors à 1 563€. Le taux d’endettement est alors dépassé, car il atteint les 39%. Ce dossier est donc devenu non finançable.

En octobre 2022, si ce couple veut toujours emprunter en préservant la même mensualité de 1 400€ pour respecter l’endettement, avec l’augmentation des taux, la capacité d’emprunt s’écroule à 255 000€, soit 30 000€ de moins en 10 mois !

Le succès de la loi Lemoine

Comme l’atteste le graphique ci-joint, malgré un marché immobilier moins dynamique, la demande pour une assurance déléguée augmente, sous l’effet indéniable de la Loi Lemoine.

La loi Lemoine prévoit (entre autres évolutions) de permettre aux emprunteurs de changer d’assurance-crédit à tout moment pendant le prêt.

La demande d’assurance déléguée sur les nouveaux prêts diminue avec la baisse du volume des transactions. Aujourd’hui la résiliation représente 80% des demandes d’assurance, elle n’était que de 60% en 2021, et ce alors que la Loi Lemoine est entrée en application pour le volet résiliation « seulement » en septembre. Les candidats à la résiliation ont ainsi anticipé dès juin et également au mois d’août.

Exemple 1 :

Un couple de 33 ans avec un crédit de 300 000€ sur 25 ans signé en novembre 2020, avec un taux de crédit de 1,30% et un taux d’assurance de 0,30% (100% sur + gros salaire, 50% sur l’autre).

Le coût de l’assurance mensuel s’élève à 112,50€ sur le capital emprunté, soit un montant de 31 050€ sur les 23 années restantes.

Le couple a deux options :

La première : renégocier l’assurance emprunteur à 0,15% (même quotité) sur le capital restant dû (soit 289 777€) et un coût mensuel 56€. Donc une économie totale de 15 594€.

La deuxième : renégocier l’assurance emprunteur à 0,15% (cette fois quotité + couvrante 100% sur chaque tête) sur le capital restant dû (soit 289 777€) et coût mensuel 72€. L’économie s’élève tout de même à 11 178€ malgré une meilleure couverture !

Exemple 2 :

Un couple de 45 ans avec un crédit de 200 000€ sur 20 ans signé en novembre 2020, un taux de crédit de 1,10% et un taux d’assurance de 0,45% (100% sur le + gros salaire) et 0,40% à (50% quotité sur l’autre).

Le coût de l’assurance mensuel s’élève à 75€ + 33€, soit 108€ par mois, donc un montant de 23 328€ sur les 18 ans restantes.

Le couple a deux options :

La première : renégocier l’assurance emprunteur à 0,38% (gros salaire et même quotité) et 0,36% (plus petit salaire) sur le capital restant dû (soit 181 920€) pour un coût mensuel 58€ + 27€ = 85€ par mois soit 18 360€ sur les 18 ans restants. L’économie totale est alors de 4 968€.

La deuxième : renégocier l’assurance emprunteur à 0,38% (emprunteur 1) (cette fois quotité + couvrante 100% sur chaque tête) + 0,36% (emprunteur 2) (100%) sur le capital restant dû (soit 181 920€) et un coût mensuel 58€ + 54€ = 112€ par mois soit 24 192€ sur les 18 ans restant. Dans ce cas de figure, il n’y a pas d’économies, mais une quotité plus couvrante pour seulement 4€ de plus par mois.

10 ans d’historique pour mieux comprendre et anticiper ?

Si nous remontons en 2008, à l’époque de la crise des subprimes, les taux dépassaient les 5%. Le nombre de transactions annuelles était de 550 000 (dans l’ancien). Quelques années plus tard, en 2012, les taux chutent à 3,90% et les transactions augmentent à 655 000. En 2015, les taux dépassent les 2,40% et les transactions grimpent à 769 000. En 2021, les taux sont à 1,05% le nombre de transactions explose et dépasse la barre du million pour atteindre 1 100 000.

En clair, il y a une corrélation très nette entre taux d’intérêt et volume des transactions. Plus les taux sont bas, plus il y a de transactions, l’inverse est tout aussi vrai. 2022 suivra t’elle ce chemin ? Le début d’année très dynamique devrait amortir la chute, mais il y aura inexorablement une baisse du volume des transactions notable !

Conclusion

Hausse des taux, contraintes réglementaires, début 2023 sera synonyme tout comme la fin d’année 2022 d’une baisse importante des transactions.

Côté taux, ils ne sont pas encore stabilisés et vont continuer à monter dépassant certainement 3% au 1er semestre 2023.

« Le contexte géopolitique pèse toujours sur la situation, il est donc important d’être prudent. Il faut néanmoins être assez claire, nous nous dirigeons inexorablement vers un marché totalement bloqué, si l’usure n’est pas réformée. Quant à en espérer une baisse des prix, il faudrait que ce blocage s’accompagne d’une arrivée massive de biens sur le marché, or le scénario que nous privilégions est plutôt celui d’un marché principalement porté par les ventes contraintes (divorce, succession etc…) c’est-à-dire avec certes une baisse du nombre des acheteurs mais en parallèle une baisse du nombre des vendeurs ! » conclut Maël Bernier.

Source : meilleurtaux