Les grands crus classés de Bordeaux ne sont pas seulement un patrimoine plaisir mais peuvent se révéler des investissements alternatifs rentables à condition de miser sur des vins d’exception de notoriété internationale pour constituer votre cave patrimoniale.

Investir autrement, un autre goût du risque

Face aux hésitations de la Bourse, à la stagnation du marché immobilier et au manque de transparence de certains acteurs économiques et financiers, des épargnants aspirent de plus en plus à investir autrement. Ils cherchent dans des placements alternatifs à trouver un bon compromis entre la performance de leurs investissements et leur finalité. Après l’or refuge, ils se tournent volontiers vers « l’or rouge », notamment des Grands Crus Classés de Bordeaux. Une manière moderne et tendance de faire fructifier son patrimoine et de concilier passion et raison. D’autant plus que la fiscalité s’avère plus clémente que celle afférente aux placements purement financiers.

Alors que les foires aux vins se multiplient en cette rentrée et que la semaine des primeurs a permis de se faire une idée du millésime 2013, comment se constituer sans trop d’aléa et de risque une cave patrimoniale en grands crus de Bordeaux avec un portefeuille d’investissement respectivement de 10 000 euros, 25 000 euros ou 50 000 euros ?

À côté des vins plaisir que l’on déguste entre amis, il s’agit ici de détecter dans les crus d’exception ceux qui ont un bon potentiel de plus-value sur chaque millésime. Pas question de se fier au hasard et de faire appel à sa seule intuition… même si l’on a le goût du risque et pas seulement de la dive bouteille ! Sachant que l’investissement dans les primeurs n’est pas la panacée, que le dernier millésime, l’un des plus faibles en volume depuis 1991, s’annonce de qualité moyenne et que votre cave doit comporter aussi son lot de vins livrables qui sont plus faciles à apprécier en termes de qualité-prix. On connaît la boutade du côté du négoce bordelais « Le meilleur millésime ? C’est celui qui est à vendre ! »

La rareté engendre la rentabilité

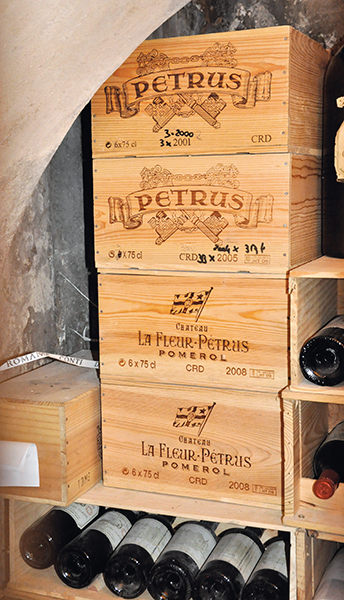

Chaque appellation se flatte dans les Grands Crus Classés de Bordeaux de viser l’excellence et d’être aspirée vers la notoriété par des stars incontournables et mythiques comme Petrus, Margaux, Latour, Lafite-Rothschild, Mouton Rothschild, Haut-Brion, Ausone, Cheval Blanc, ou encore Yquem. Ce sont des produits d’exception synonymes de luxe et de raffinement dont on ne peut guère faire l’impasse dans une cave patrimoniale. Outre leurs forts potentiels de rentabilité, ils incarnent la culture, l’histoire et la tradition d’excellence du Médoc et de Saint-Emilion. Mais tous les grands crus ne sont pas des vins d’investissement car tous n’offrent pas un fort potentiel de plus-values. D’autre part, il s’agit de ne pas confondre values latentes et plus-values réalisées sur ce marché qui s’est mondialisé.

Après une sélection drastique des vins d’investissement qui réclame compétence et expérience, voire une bonne connaissance des vignobles et une proximité avec les Châteaux, la qualité du stockage est un facteur incontournable d’un investissement judicieux. Un vin qui a fait le tour du monde en conteneur via Hong-Kong ne peut s’acheter au même prix que celui qui provient directement du château.

La revente – qui doit en principe permettre à l’investisseur de réaliser le maximum de plus-value possible – est toujours le moment crucial et délicat de votre investissement. L’idéal est d’être guidé par un négociant sur place qui suit de près le marché des Grands Crus et notamment l’indicateur clé que constituent les volumes de transaction. Il faut aussi s’armer de patience et attendre que les prestigieux flacons se fassent plus rares et vieillissent bien.

« Lorsque la rareté est installée et que les volumes de transaction sont très faibles, explique Franck Nogues, co-fondateur de Patriwine et gestionnaire de patrimoine, nous prenons l’initiative d’informer nos clients titulaires de Patricaves de l’opportunité de vendre. Avec leur accord, nous prenons en charge l’opération de revente des Grands Crus. Il s’agit d’un point central car c’est à ce moment-là que se réalise la plus-value. Or, il est souvent bien difficile pour un investisseur particulier de procéder par lui-même à la revente de ses prix ou alors à ses risques et périls, c’est-à-dire à moindre prix et sans garantie de paiement »

« Lorsque la rareté est installée et que les volumes de transaction sont très faibles, explique Franck Nogues, co-fondateur de Patriwine et gestionnaire de patrimoine, nous prenons l’initiative d’informer nos clients titulaires de Patricaves de l’opportunité de vendre. Avec leur accord, nous prenons en charge l’opération de revente des Grands Crus. Il s’agit d’un point central car c’est à ce moment-là que se réalise la plus-value. Or, il est souvent bien difficile pour un investisseur particulier de procéder par lui-même à la revente de ses prix ou alors à ses risques et périls, c’est-à-dire à moindre prix et sans garantie de paiement »

Il faut toujours garder à l’esprit qu’une cave patrimoniale, c’est avant tout une cave destinée à prendre de la valeur au fil des ans, dans la perspective d’un investissement de 3 à 5 ans. Dans ce contexte spéculatif où il ne faut pas mésestimer le manque de liquidité (ce qui paraît un comble lorsqu’on parle de vin !), le plaisir vient seulement par surcroît. Dans la mesure où le vin, produit culturel en résonance avec son temps, est aussi un « actif buvable et rentable » si j’ose dire. Miser sur des grands vins rares et à forts potentiels limite a priori le risque de votre investissement et multiplie les chances de plus-value, en particulier lors de la revente de ces vins prestigieux dans les pays émergents.

Pour réaliser avec succès une cave patrimoniale, il faudra donc maîtriser les cinq règles d’or selon Thierry Goddet, président de Cavissima. À savoir :

« 1 – Sélectionner les bons vins, c’est-à-dire détecter ceux qui disposent d’un bon réservoir de plus-values potentielles et dont on peut justifier par un certificat ou une facture de la provenance.

2. Acheter malin au juste prix en primeur bien sûr, mais aussi à la propriété, dans les ventes aux enchères ou chez les cavistes, etc.

3 – Conserver les vins dans une bonne cave sécurisée : l’idéal est de justifier par un certificat l’accès à une cave de stockage mutualisée. La température, l’hygrométrie et les bonnes conditions de conservation sont indispensables, d’une part pour éviter la détérioration prématurée du bouchon et donc du vin, d’autre part pour valoriser votre prix à la revente.

4 – Suivre la cote des vins : il existe différents outils qui permettent de savoir approximativement la valeur du vin. Il n’existe à notre connaissance aucune bourse du vin et chacune des transactions se fait de gré à gré.

5 – Revendre au bon prix et au bon moment : négocier une transaction sécurisée dans les meilleures conditions de délai et coût. »

Pour constituer efficacement les trois « patricaves » à 10 000, 25000 et 50 000 euros, il existe plusieurs stratégies : soit tout miser et cibler sur quelques vins mythiques Premier Cru, soit répartir son investissement astucieusement sur des seconds crus à forts potentiels en scrutant les courbes du cours vendeur, soit panacher entre les deux avec un ou deux vins de garage de bonne facture.

Nous ferons l’impasse sur le millésime 2007 qui est un millésime plaisir alors que ceux de 2006 et 2008 sont d’excellents millésimes d’investissement à des prix relativement attractifs. On peut aussi investir dans 2009, intéressant comme placement bien que plus cher à l’achat et dans 2010 qui est un millésime bien structuré et tannique avec un grand potentiel de garde. Pour une meilleure revente, il vaut mieux conditionner les vins en caisses de bois de trois, six ou de douze bouteilles.

Ne pas oublier lors de la revente de vos grands crus que les bouteilles qui sont présentées dans leurs caisses en bois d’origine ont d’autant plus de valeur lorsque ces dernières sont cerclées et qu’elles portent généralement la marque du négociant ayant vendu la caisse tout en garantissant la provenance du vin, surtout si cette dernière n’a jamais été ouverte.

Au bout du compte, on peut raisonnablement diversifier 5 à 10 % de son patrimoine en investissant dans le vin, car dans le cas d’une cave patrimoniale, on bénéficie d’une exonération des plus-values jusqu’à 5 000 euros de cessions. Ceci dit, personne ne peut garantir une progression régulière de la rentabilité de ce marché tendance qui n’est pas l’Eldorado. Mais un investissement judicieux dans une cave patrimoniale peut rapporter de 3 à 15 % l’an, ce qui n’est pas rien par les temps qui courent ! À condition d’éviter le risque majeur de ce type de placement : le manque de liquidité, c’est-à-dire la difficulté de revendre avec une rentabilité juteuse ses grands vins sur le marché mondial.

> Cave à 10 000 euros

– La Mission Haut Brion 2006

– Château Pavie 2008

– Château Lafleur 2008

– Château Pontet Canet 2009

– Château Leoville Poyferre 2008

– Château Angelus 2006

– Château Climens 2010

– Château Latour 2008

> Cave à 25 000 euros

– Château Ausone 2006

– Château Cheval Blanc 2005

– Château Palmer 2009

– Cos d’Estournel 2008

– Château Le Pin 2010

– Château Montrose 2006

– Château Valandraud 2008

– Château Pape Clément 2009

– Château Ducru Beaucaillou 2006

– Château Pichon Longueville 2010

> Cave à 50 000 euros

– Château Lafite Rothschild 2006

– Mouton Rothschild 2009

– Petrus 2005

– Château Margaud 2006

– Château Haut Brion rouge 2008

– Château Yquem 2009